Nello Stato Patrimoniale Riclassificato per liquidità/esigibilità come vengono riclassificate le passività finanziarie?

Nello Stato patrimoniale riclassificato secondo il criterio della liquidità/esigibilità il valore del debito per finanziamenti viene riclassificato in parte tra le passività a breve ed in parte tra le passività a lungo termine. Per riclassificare le passività in base alla loro esigibilità occorre superare un approccio basato esclusivamente sulla natura dell’operazione e dare separata evidenza della quota del debito esigibile entro l’esercizio successivo rispetto a quella esigibile oltre l’esercizio (principio peraltro incardinato anche nelle norme di redazione del bilancio civilistico). Per ottenere i valori delle quote a breve e a lungo termine, è sufficiente analizzare il piano di rimborso del finanziamento.

Un esempio potrà chiarire tale aspetto:

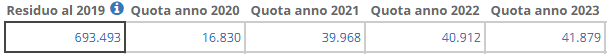

Qui di seguito viene mostrato il piano di rientro di un mutuo già esistente (ultimo anno di Consuntivo 2019) in cui la “Quota anno X” è il valore del debito che si prevede di rimborsare in linea capitale nell’anno X:

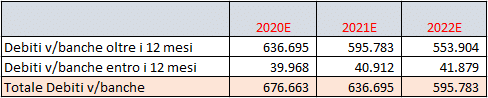

Sulla base di questi dati la Riclassificazione S.P. di liquidità/esigibilità esporrà il mutuo nel seguente modo:

Al fine di una chiara comprensione della tabella sopra-esposta, innanzitutto evidenziamo il calcolo del Totale Debiti v/banche al 31/12/2020, che sarà chiaramente dato dalla differenza tra il Totale Debito 2019 (Residuo al 2019) e la Quota anno 2020:

Totale Debiti v/banche al 31/12/2020 = Totale Debito 2019 – Quota 2020 = (693.493 – 16.830) € = 676.663 €

Come spiegato, lo Stato patrimoniale riclassificato secondo il criterio della liquidità/esigibilità riclassifica il valore del debito per finanziamenti in parte tra le passività a breve ed in parte tra le passività a lungo termine. Quindi dovremo a questo punto separare la quota del debito esigibile entro l’esercizio successivo da quella esigibile oltre l’esercizio:

Debiti v/banche entro i 12 mesi 2020 = Quota anno 2021 = 39.968 €

Pertanto i Debiti v/banche oltre i 12 mesi risulteranno chiaramente dalla differenza tra il Totale Debiti v/banche al 31/12/2020 e la quota di Debiti v/banche entro i 12 mesi:

Debiti v/banche oltre i 12 mesi 2020 = Totale Debiti v/banche al 31/12/2020 – Debiti v/banche entro i 12 mesi 2020 = (676.663 – 39.968) € = 636.695 €

Lo stesso criterio di riclassificazione sarà chiaramente adottato anche per l’annualità 2021 nel seguente modo:

Totale Debiti v/banche al 31/12/2021 = Totale Debito 2020 – Quota 2021 = (676.663 -39.968 )€ = 636.695 €

Debiti v/banche entro i 12 mesi 2021 = Quota anno 2022 = 40.912 €

Debiti v/banche oltre i 12 mesi 2021 = Totale Debiti v/banche al 31/12/2021 – Debiti v/banche entro i 12 mesi 2021 = (636.695 – 40.912)€ = 595.783 €

Ed infine per l’annualità 2022 come segue:

Totale Debiti v/banche al 31/12/2022 = Totale Debito 2021 – Quota 2022 = (636.695 – 40.912) € = 595.783 €

Debiti v/banche entro i 12 mesi 2022 = Quota anno 2023 = 41.879 €

Debiti v/banche oltre i 12 mesi 2022 = Totale Debiti v/banche al 31/12/2022 – Debiti v/banche entro i 12 mesi 2022 = (595.783 – 41.879)€ = 553.904 €