Schermata “Imposte previsionali”

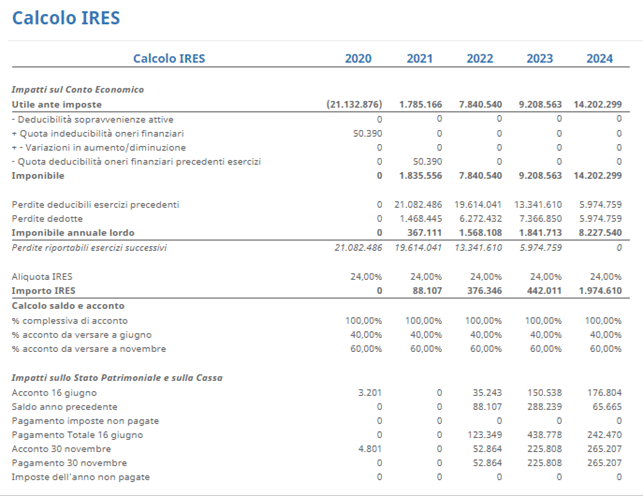

Per quanto concerne il calcolo IRES, si utilizza la seguente schematizzazione:

Versamento acconti e saldo IRES

Come stabilito dalla normativa fiscale, i versamenti delle imposte sui redditi IRES avvengono in 2 fasi: il saldo relativo all’anno oggetto della dichiarazione e l’acconto per l’anno successivo, che va pagato in una o in due rate, a seconda dell’importo.

Nel mese di giugno di ogni anno il software provvederà al calcolo ed al versamento dell’acconto di imposta e del saldo d’imposta.

Gli acconti di imposta vengono determinati con il cosiddetto “metodo storico”, prevedendo cioè che nel mese di giugno venga versato un importo pari al 40% dell’imposta dell’anno precedente e che a novembre si versi il rimanente 60%, sempre calcolato sull’imposta dell’anno precedente. Eventuali discrepanze tra il totale degli acconti versati e l’imposta dell’anno dovuta vengono regolate l’anno successivo con il versamento del saldo di imposta (se a debito per l’azienda).

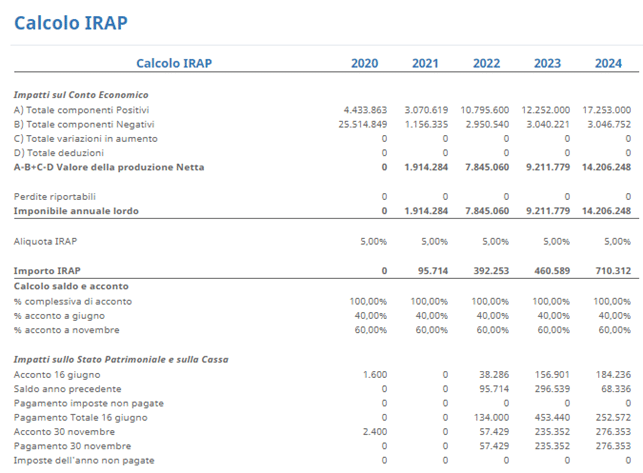

Per quanto concerne il calcolo IRAP, si utilizza la seguente schematizzazione:

Versamento acconti e saldo IRAP

Il modello versamento acconti e saldo per il calcolo dell’ IRES viene utilizzato anche per il calcolo degli acconti e del saldo ai fini IRAP.

Calcolo della deducibilità degli oneri finanziari

Il software tiene conto delle disposizioni di cui all’art. 96 comma 1 del DPR 917/1986 in tema di deducibilità degli oneri finanziari.

Compensazione orizzontale e verticale dell’IVA

Il software implementa infine un modello di compensazione del credito Iva, che in accordo alle disposizioni vigenti, prevede che questo possa essere detratto dai versamenti IRES ed IRAP e dai versamenti dei contributi previdenziali. Il meccanismo prevede che, a partire dal II anno previsionale, il credito Iva eventualmente vantato dall’azienda al 31/12 del I anno venga impiegato, mese per mese, per compensare gli oneri sociali dovuti ed i versamenti IRES/IRAP. Tale compensazione opera però solo a partire dal mese di marzo del II anno. Ciò è dovuto al fatto che per poter utilizzare il credito Iva per le compensazioni menzionate, questo debba essere certificato, adempimento che avviene annualmente con il termine del 28/02. Nel frattempo, nei mesi di gennaio e febbraio, il credito Iva iscritto al 31/12 del I anno rientra nella liquidazione mensile corrente dell’Iva.