IPOTESI 1A) – Verifica Estratto di Ruolo

Per effettuare una corretta analisi in caso di VERIFICA ESTRATTO DI RUOLO, occorrerà essere in possesso delle Cartelle di Equitalia per i Tributi e Avvisi di addebito per i Contributi con relative date di notifiche, Data esecutività del Ruolo ed Estratto di ruolo aggiornato.

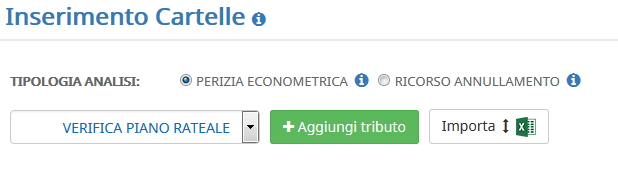

Per inserire i dati delle Cartelle è prevista una duplice funzione:

- Inserire i dati manualmente nella sezione “Cartelle” del software

- Inserire i dati tramite apposita funzione di importazione da Excel. Gli step da eseguire sono riassunti nell’immagine seguente:

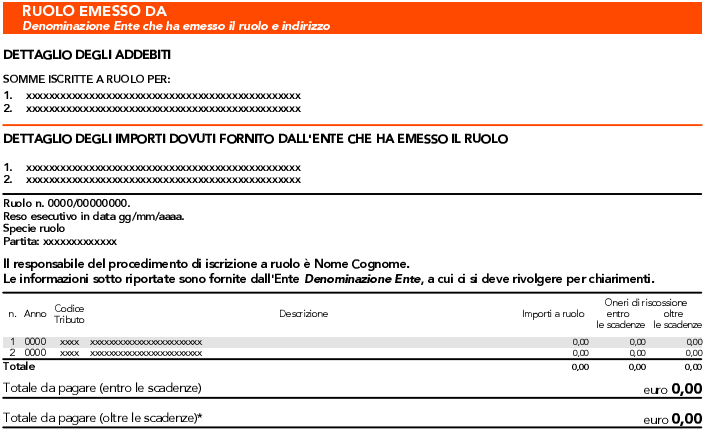

I documenti di cui disporre ai fini dell’inserimento sono i seguenti:

- Per i tributi si fa riferimento alla cartella originaria e al carico attribuito per ogni singolo tributo;

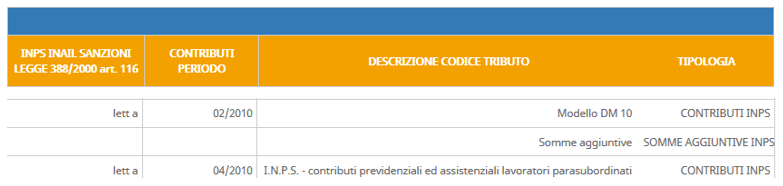

- Per i contributi è indispensabile essere in possesso dell’avviso di addebito originario, nel quale sarà presente il dettaglio del regime sanzionatorio L. n. 388/2000 art. 116 comma 8, oltre al carico per ogni singolo contributo.

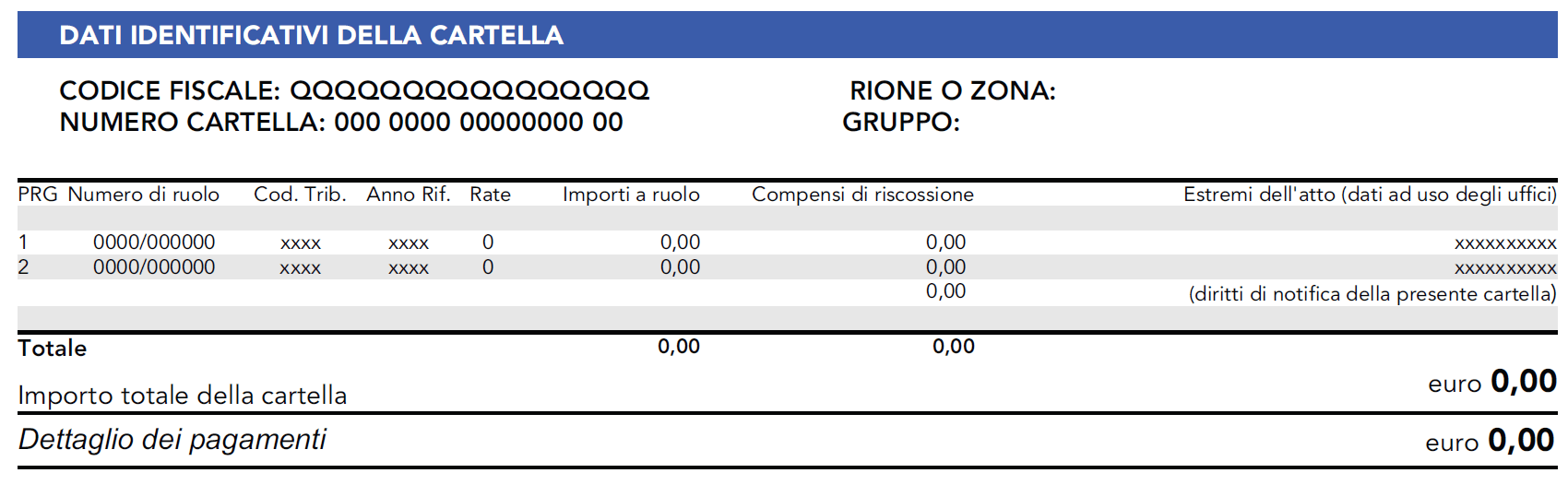

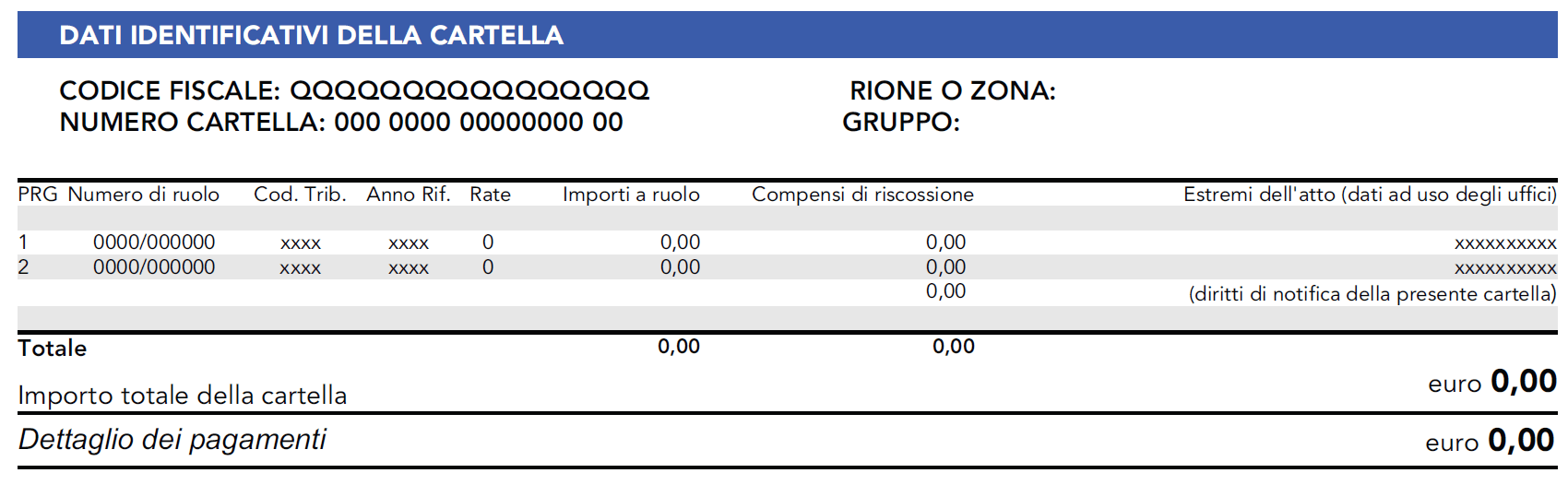

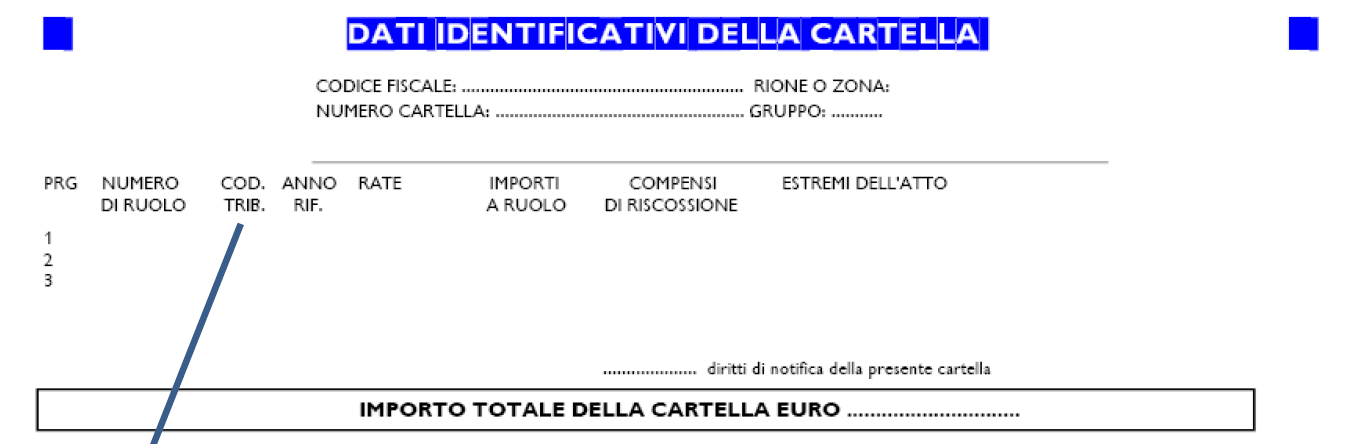

I dati presenti nella cartella sono rinvenibili nella sezione “DATI IDENTIFICATIVI DELLA CARTELLA” prestando attenzione ai diversi modelli approvati.

Per il nuovo modello di cartella approvato nel 2017:

Per il modello di cartella approvato nel 2012:

Per il modello di cartella approvato nel 2010:

Per modello precedente:

Una volta inseriti tutti i dati richiesti si ha anche la possibilità di poter escludere singoli tributi dal ricalcolo perché considerati illegittimi (ad es. quando sono in prescrizione) attraverso la finestra a tendina: “CONSIDERA” – “NON CONSIDERA”.

Si ricorda che i dati richiesti nella sezione CARTELLE sono tutti obbligatori e se non è inserito anche solo un dato richiesto l’analisi non sarà corretta.

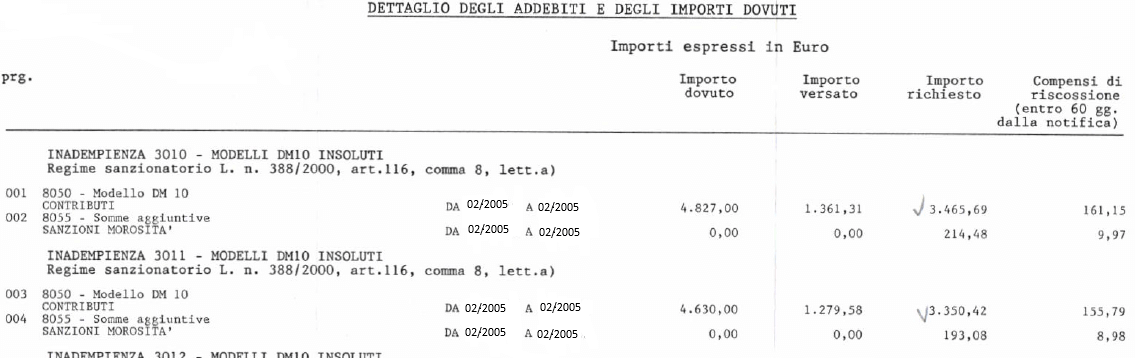

I dati dell’avviso di addebito da inserire nella tabella della sezione Cartelle sono riportati nel dettaglio degli importi dovuti con riferimento normativo Art. 116 comma 8 lett. a) e b) Legge 388/2000:

I soggetti che non provvedono entro il termine stabilito al pagamento dei contributi o premi dovuti alle gestioni previdenziali ed assistenziali, ovvero vi provvedono in misura inferiore a quella dovuta, sono tenuti:

- nel caso di mancato o ritardato pagamento di contributi o premi, il cui ammontare è rilevabile dalle denunce e/o registrazioni obbligatorie, al pagamento di una sanzione civile, in ragione d’anno, pari al tasso ufficiale di riferimento maggiorato di 5,5 punti; la sanzione civile non può essere superiore al 40 per cento dell’importo dei contributi o premi non corrisposti entro la scadenza di legge;

- in caso di evasione connessa a registrazioni o denunce obbligatorie omesse o non conformi al vero, cioè nel caso in cui il datore di lavoro, con l’intenzione specifica di non versare i contributi o premi, occulta rapporti di lavoro in essere ovvero le retribuzioni erogate, al pagamento di una sanzione civile, in ragione d’anno, pari al 30 per cento; la sanzione civile non può essere superiore al 60 per cento dell’importo dei contributi o premi non corrisposti entro la scadenza di legge. Qualora la denuncia della situazione debitoria sia effettuata spontaneamente prima di contestazioni o richieste da parte degli enti impositori e comunque entro dodici mesi dal termine stabilito per il pagamento dei contributi o premi e sempreché’ il versamento dei contributi o premi sia effettuato entro trenta giorni dalla denuncia stessa, i soggetti sono tenuti al pagamento di una sanzione civile, in ragione d’anno, pari al tasso ufficiale di riferimento maggiorato di 5,5 punti; la sanzione civile non può essere superiore al 40 per cento dell’importo dei contributi o premi, non corrisposti entro la scadenza di legge.

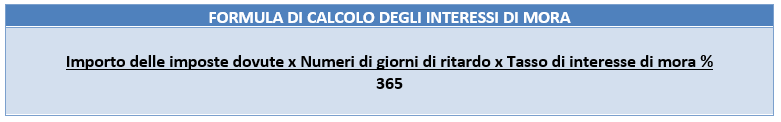

Dopo il raggiungimento del tetto massimo delle sanzioni civili nelle misure previste alle lettere a) e b) del comma 8 senza che si sia provveduto all’integrale pagamento del dovuto, sul debito contributivo maturano interessi nella misura degli interessi di mora di cui all’articolo 30 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, come sostituito all’articolo 14 del decreto legislativo 26 febbraio 1999, n. 46.

Sia l’indicazione della lettera a) o b) che i CONTRIBUTI PERIODO sono rinvenibili esclusivamente dell’avviso di addebito originario

Attenzione: Si può effettuare l’analisi circa i contributi INPS e INAIL solo se per questi è possibile determinare il periodo di riferimento (a partire da gennaio 2001), in quanto il regime sanzionatorio è previsto dall’entrata in vigore della Legge 388 del 23 dicembre 2000.

Non confondere con gli interessi di dilazione, che sono dovuti in caso di rateazione del debito iscritto a ruolo e applicati sulle singole rate secondo un tasso annuo fissato da un decreto.

La sezione ESTRATTO DI RUOLO, sarà così denominata nel caso si scelga di effettuare la VERIFICA DELL’ESTRATTO DI RUOLO alla sezione Cartelle e ciò è possibile qualora non sia previsto un piano di rateazione e qualora vi sia l’esigenza di quantificazione gli interessi di mora, ulteriori somme aggiuntive e compensi di riscossione e il loro contestuale ricalcolo.

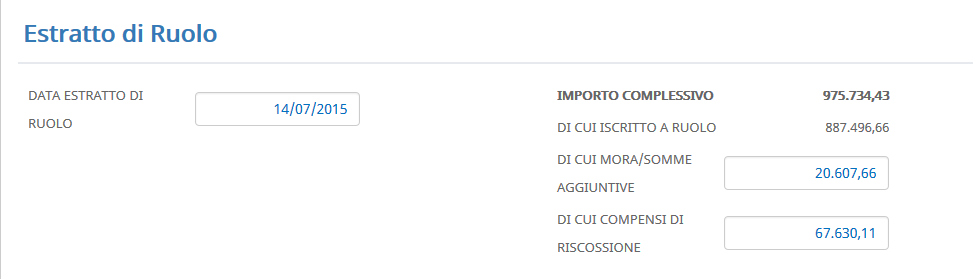

Si dovranno compilare i campi alla sezione Estratto di Ruolo prima di procedere alle opzioni di ricalcolo, indicando la data fin quando si desidera calcolare l’importo degli interessi e l’importo complessivo delle cartelle scisso per le voci seguenti come riportato da esempio:

ESEMPIO: Se la notifica della cartella si ha il 20/12/2014 e si ha interesse a svolgere l’analisi entro una certa data, indicando una data posteriore, in questo caso 14/07/2015, il software determina il calcolo degli importi riportati come da estratto di ruolo, dalla data di notifica fino alla data inserita in questo prospetto.

L’importo DI CUI ISCRITTO A RUOLO, automaticamente riportato dovrà coincidere con il valore al campo TOTALE RUOLO alla sezione CARTELLE SOTTRATTO IL VALORE DEGLI EVENTUALI pagamenti parziali come precedentemente trattati e alla sommatoria delle quote capitali definite dal piano di rateazione.