Fonti di Finanziamento

In questa sezione, vanno inseriti i versamenti di capitale di rischio che si pensa di investire nell’azienda, coerenti con la percentuale di Equity/Debt eventualmente prestabilita. Si sottolinea che la voce Finanziamento soci è stata inserita, per la sola fase di input nel Capitale di rischio, ma in fase di riclassificazione dei bilanci viene correttamente considerata come Capitale di terzi e quindi ricompresa nell’indebitamento dell’azienda.

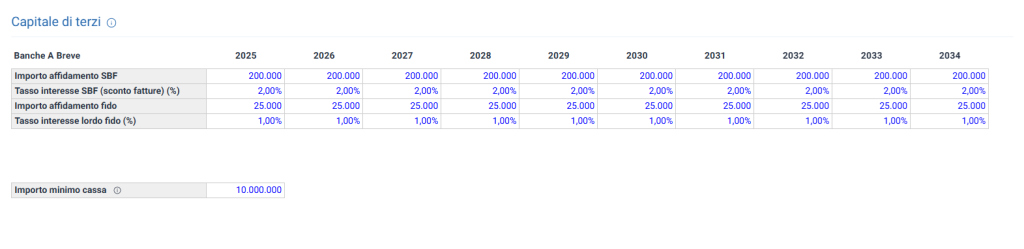

Le banche a breve sono suddivise tra le forme tecniche dello sconto di fatture salvo buon fine (SBF) e lo scoperto di conto corrente (FIDO) che chiaramente seguiranno dinamiche differenti. L’eventuale sconto di fatture opererà automaticamente sia sulla base del fatturato da scontare che della disponibilità del castelletto sino alla saturazione.

Preme sottolineare che la quota imputata a FIDO non sarà utilizzata dal software per la copertura di eventuali debiti finanziari a lungo termine, ma solo per necessità di circolante. Questa limitazione si rende opportuna per far sì che l’utente sia in grado di riconoscere un eventuale deficit derivante da debiti finanziari a lungo termine come mutui e/o leasing eventualmente consolidati in precedenza e trovare la giusta copertura, ad esempio attraverso una ulteriore immissione di risorse proprie, vendita di cespiti ecc. o un differente consolidamento che permetta di riequilibrare la situazione finanziaria.

Importo minimo di cassa

L’importo minimo di cassa è un parametro che serve a regolare l’utilizzo del fido e rappresenta una soglia minima al di sotto della quale l’azienda preferisce utilizzare il fido invece che il denaro in cassa per i pagamenti correnti. Se si imposta un valore molto alto del parametro il fido verrà utilizzato maggiormente e quindi l’azienda conserverà in cassa eventuale risorse liquide, viceversa se si imposta un valore basso.

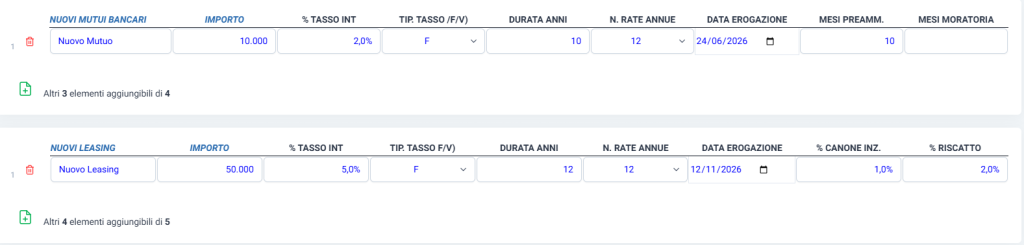

In questa sezione l’utente dovrà indicare il valore degli eventuali nuovi mutui richiesti. È possibile inserire fino a 4 mutui distinti. Una volta inseriti i parametri del mutuo (tasso, durata, fisso o variabile ecc.), il software calcolerà automaticamente il piano di ammortamento inserendo i valori corrispondenti nello Stato Patrimoniale e nel Conto Economico. Se il tasso praticato è fisso lasciare la lettera “F” nella cella TIP. TASSO.

È possibile prevedere anche l’ipotesi in cui il tasso di interesse praticato dalla banca non sia fisso, ma variabile. In questo caso basta inserire la lettera “V” nel riquadro precedente e il tasso variabile praticato.

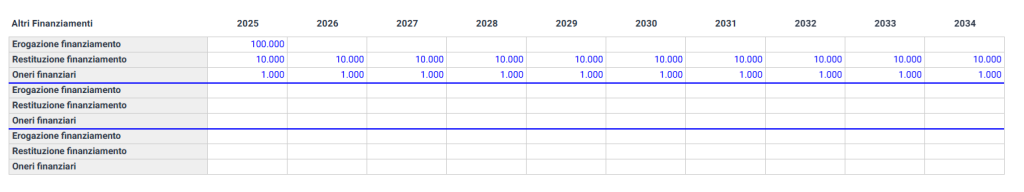

ALTRI FINANZIAMENTI

Questa opzione è utile quando ho un finanziamento che non rispetta i normali canoni dell’ammortamento alla francese ma prevede delle erogazioni e restituzioni atipiche e differenti per anno.

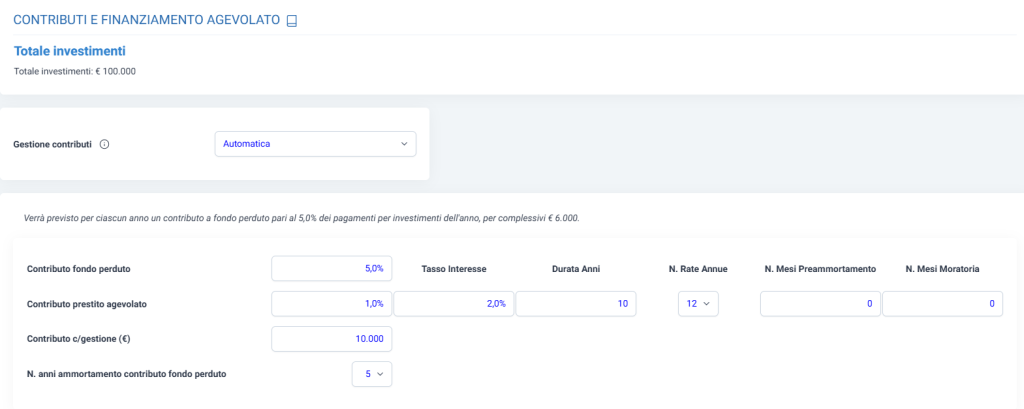

CONTRIBUTI E FINANZIAMENTO AGEVOLATO

Questa sezione è dedicata alla possibilità di usufruire di eventuali contributi e/o finanziamenti agevolati sul valore dell’investimento che l’azienda vuole effettuare. È possibile Inserire, per esempio, rispettivamente: la percentuale del contributo a fondo perduto sul totale dell’investimento dei 3 anni (escluso IVA); la percentuale di prestito agevolato sul totale dell’investimento (escluso IVA); il valore del contributo in c/gestione, che viene però inserito in euro. Il contributo verrà spalmato nel numero di anni individuato dall’utente e contabilizzato nella voce Altri ricavi attraverso il metodo dei risconti passivi.

DISTRIBUZIONE DIVIDENDI

Inserire la percentuale di utili che si destinerà alla distribuzione ai soci sotto forma di dividendi. Per convenzione, il primo anno non sono previsti dividendi, mentre per i successivi la politica di distribuzione dovrà essere coerente con gli anni d’investimento e con il rapporto utili/flussi di cassa previsionali.